IOUとしてのお金

リップル・プロトコルの仕組みに触れる前に、まずお金の仕組みについて確認しておこうと思います。私たちが現在利用しているお金は、ある特定の発行者によって発行されているものです。その一つは国の中央銀行(日本銀行やFRBなど)で、各国の中央銀行はキャッシュ(現金)の発行を行っています。もう一つのお金は民間銀行によって発行される預金残高です。イングランド銀行は、2014年に『現代の経済におけるお金:序論』(Money in the modern economy: an introduction)という論文の中で、これらのお金にはIOU(借用証書)としての性質があると説明しています。IOUの語源は、英語の「I owe you.」で、これは「あなたに借りがある」という意味です。

中央銀行から発行されるキャッシュは、本質的には税金の支払いに有効な政府からのIOUです。国民は政府から発行されるIOUを無制限に信用します。なぜなら、私たちは政府に無制限の信用を与えているからです。民間銀行の預金残高は、必要に応じて私達が銀行に貸した一定数の政府IOUへの換金が約束された銀行から発行されるIOUです。また、銀行ローンは銀行が受け入れるローン契約として、個人のIOUを手数料を取って銀行のIOUに交換します。ローンは銀行のIOUを作るための仕組みです。この仕組みは信用創造と呼ばれ、通貨供給量の90%以上は銀行が個人IOUを請け合うときに(つまり顧客に融資したときに)どこからともなく創造される銀行IOUです。

私たちはお互いのIOUを信用していないので、お互いに支払いをするためには銀行IOUまたは政府IOUを利用する必要があります。だから、私たちが広く信頼している銀行IOUと政府IOUには価値があります。そのため、私が誰かに支払いを行いたいときには相手に私が発行したIOUを渡す代わりに、政府IOU(キャッシュ)または銀行IOU(預金残高/小切手)を渡します。このIOUという考え方は、リップルを理解する上でとても重要な概念です。尚、リップルネットではIOUのことを『イシュアンス』と呼びますが、ここでは説明の都合上、IOUに呼び方を統一します。

リップル・プロトコル

リップル・プロトコルは、2004年にライアン・フッガーによって考案された分散型の通貨ネットワークを実現するための仕組みです。このプロトコルは後にジェド・マケーレブ、デイビッド・シュワルツ、アーサー・ブリットの3人の天才エンジニアによって分散型台帳のXRPレジャーに統合されました。この項では、XRPレジャー上に構築されたリップル・プロトコルの仕組みを簡単に説明します。前項の『IOUとしてのお金』では、私たちが普段利用している通貨には特定の発行者(中央銀行や民間銀行)から発行されたIOUとしての性質があるという説明をしました。そして、この仕組みは誰もが信用する発行者の存在によって成り立っていました。しかし、ライアン・フッガーによって考案されたリップル・プロトコルは、誰もがIOUの発行者になれる仕組みをコンピュータとインターネット技術を利用して実現しました。

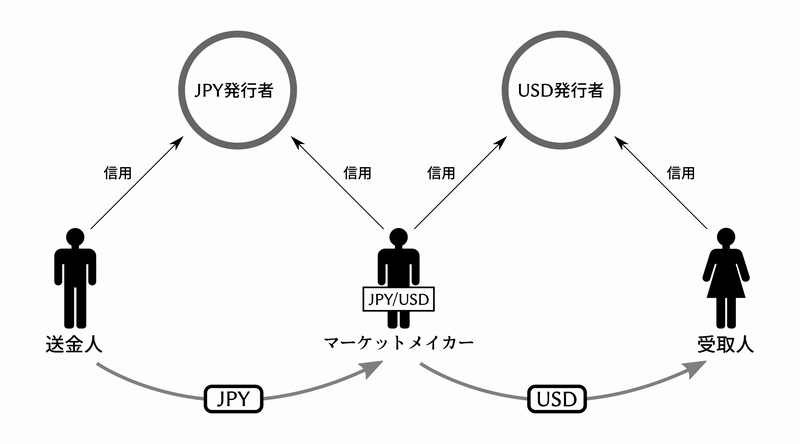

リップル・プロトコルの仕組みはとても単純です。例えば、発行者Aを信用する人達で構成されるグループの中では、発行者Aが発行するIOUをお互いの支払いに利用することが出来ます。発行者Aが日本にいる場合、日本の利用者が発行者Aに日本円を預けるとJPYと呼ばれるIOUが発行され、そのJPYを利用して相手にお金を送ることが出来るようになります。このときIOUの発行は取引所などが行いますが、IOUの発行者とそれを取り扱う取引所は必ずしも同一である必要はありません。発行者Aによって発行されたJPYを受け取った人は、JPYを発行者Aに持っていくと日本円と交換してもらえます。これは送金人と受取人の両者が発行者Aを信用しているから成り立ちます。これは伝統的な銀行の役割に似ています。同じようにアメリカで発行者Bを信用するグループの中でも発行者Bによって発行されたUSDを利用してお互いにお金を送ることが出来ます。

それでは、日本の発行者AのJPYを利用する人がアメリカの発行者BのUSDの利用者にお金を送りたい場合にはどうすれば良いのでしょうか? リップル・プロトコルでは、発行者Aと発行者Bの両方を信用する『仲介者』がJPYとUSDの両替を行うことでこの問題を解決します。仲介者は為替取引を行っているマーケットメイカーであり、発行者AのJPYを送り発行者BのUSDを相手に渡したい場合には、市場で仲介者が売り注文を出しているUSDを購入して受取人に届けます。マーケットメイカーとは、金融市場がスムーズに機能するために、市場で売り板や買い板に注文を並べて流動性を提供する市場参加者のことです。伝統的な金融市場においては機関投資家がこの役割を果たしていましたが、それほど流動性を必要としない場面では個人がマーケットメイカーになることも出来ます。このマーケットメイカーは『流動性プロバイダー』とも呼ばれます。

そして、複数の仲介者を経由すれば最適な為替レートを瞬間的に算出し、最も安い経路で相手にお金を送ることが可能になります。例えば、JPYをMXN(メキシコ・ペソ)に両替する際に、JPYをMXNに直接両替するよりもUSDを経由した方が安い場合には、自動的にそちらの経路が選択されます。これは独自の経路探索アルゴリズムによって実現されています。IOUを発行するための担保となる資産は日本円や米ドルなどの法定通貨に限定されず、ゴールドや証券、電子マネーなどであっても構いません。この仕組みを応用すれば、ゴールドのIOUを保有する人がその価値を送り、相手が日本円や米ドルで受け取ることも可能になります。これがリップル・プロトコルの基本的な原理です。

XRPの役割

前項で説明したようにリップル・プロトコルを利用すると中央銀行や民間銀行に限らず誰もがIOUを発行して分散型の支払いネットワークを構築できます。ライアン・フッガーが考案したオリジナルのリップルでは通貨発行の仕組みは分散していましたが、システムは特定のサーバー上で動いていました。これがデイビッド・シュワルツ等によって分散型台帳のXRPレジャー上に実装されたことで、リップルはより分散した仕組みになりました。しかし、リップルにはまだ解決しなければいけない問題がありました。

特定の発行者によって発行されたIOUは、その発行者の負債の手形です。そのため、すべてのIOUにはカウンターパーティリスクがあります。カウンターパーティリスクとは、取引相手(カウンターパーティ)が破綻するなどして契約が履行されずに損失を被るリスクのことです。そして、そのカウンターパーティリスクの大きさは発行者ごとに異なります。銀行を例に取れば、アメリカの大手銀行が発行するUSD残高とジンバブエの聞いたこともない名前の銀行が発行するUSD残高では、価値と信用が異なるのと同じことです。つまり、同じUSDと呼ばれるIOUであっても発行者が異なればそれぞれの価値と信用は違うため、それらのUSDは発行者ごとに別々のIOUとして扱われます。これは資産の種類がJPYであってもEURであっても同じことです。

それぞれの通貨種別ごとに複数のIOUが存在すると、両替を行うIOUの通貨ペア数は膨大になります。伝統的な金融市場では、通貨ペア数の問題を媒介通貨(ビークル・カレンシー)を利用することで解決してきました。これは、信頼できる特定のカウンターパーティが発行したUSDをブリッジ通貨として利用することで、実質的な通貨ペア数を減らす方法です。つまり、JPY→USD→MXNというように、信用できるUSDを間に挟んで両替を行うことで、無数にある通貨ペアの数を減らすわけです。しかし、どれだけ信用できるカウンターパーティが発行するIOUであっても、カウンターパーティリスクが存在することに違いはありません。そして、信用されているカウンターパーティであればあるほど実際に問題が起こったときの被害は大きくなります。これは金融市場でテールリスクやブラックスワンと呼ばれるものの一種です。テールリスクとは、確率は低いけれども発生すると非常に巨大な損失をもたらすリスクのことを言い、ブラックスワンはそのリスクが顕在化した事象を指します。2008年9月に起きたリーマンショックは、そのブラックスワンが現実に起きた一例であり、世界中の金融機関がこの問題を解決する手段を模索しています。

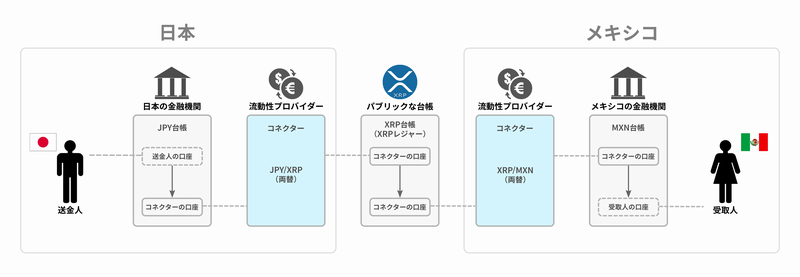

リップル社は、この媒介通貨が持つカウンターパーティリスクの問題をXRP(エックスアールピー)と呼ばれる暗号資産を利用して解決することを提案しました。XRPはXRPレジャーのネイティブな暗号資産で、XRPにはカウンターパーティリスクが存在しません。日本円や米ドルなどの法定通貨とは違い、XRPは生来のデジタル資産でありXRPレジャー内にのみ存在します。一千億XRPがXRPレジャー内にプログラムされ、それ以上発行されないことが数学的に保証されています。XRPレジャーはオープンソースの分散型台帳で、誰もが取引の承認を行うバリデータを運用することができ、システムの停止をコントロールしたりユーザーに害を及ぼすような方法でシステムを変更することができる唯一の主体は存在しません。ですから、仮にリップル社が明日無くなったとしてもXRPレジャーは動き続け、XRPを利用する人達はこれまでと同じようにシステムを運用し続けることができます。取引の仲介者がXRPを利用することで両替を行う通貨ペア数を劇的に減らすとともに、特定のカウンターパーティを介することなく国境を超えた価値の移動ができるようになります。

インターレジャー・プロトコル

リップル社の創業メンバーの3人の技術者たちは、ライアン・フッガーの考案したリップル・プロトコルをXRPレジャーに統合し、リップルの仕組みを更に発展させました。そして、リップル社は2015年に銀行市場に本格的に参入することを表明し、リップルの仕組みを利用してリアルタイムの国際送金を実現する金融機関向けのエンタープライズ製品を開発しました。ところが、ここで大きな問題が発生しました。リップル社から発表された製品は前述のIOUを利用して国際送金を実現する仕組みでしたが、これらのIOUはXRPレジャー上に発行される仕組みであるため、すべての取引記録がインターネット上に公開されていました。そのため、外部に取引記録を見られたくない金融機関がその仕組みを導入することに難色を示しました。そこで、リップル社はIOUをXRPレジャー上ではなくプライベートな台帳上に発行して取引を行うインターレジャー・プロトコル(ILP)を利用する戦略にシフトしました。

インターレジャー・プロトコルは異なる台帳を接続して価値の移動を可能にするためのプロトコルです。XRPレジャーでは、送金人、仲介者、受取人の間で資産を安全に受け渡すために、単一の台帳上でIOUを管理していました。XRPレジャーという単一の台帳上で取引が完結すれば、送金人が仲介者にIOUを渡したにも関わらず受取人が仲介者からIOUを受け取れないといった問題は基本的に起こりません。これは単一の台帳上で口座間のIOU残高の振り替えが行われるだけだからです。しかし、それぞれのIOUが別々の発行者の台帳上に存在する場合には、片方の台帳上で送金人が仲介者にIOUを渡したにも関わらず、もう一方の台帳上では受取人が仲介者からIOUを受け取れないといった問題が発生するリスクがあります。これは送金人にとっては、仲介者を介して送った自分の資産の価値が相手に届かないというカウンターパーティリスクになります。

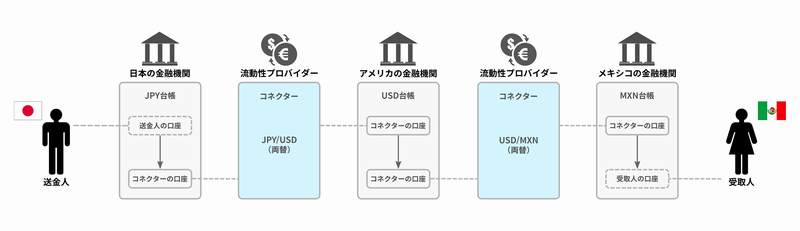

インターレジャー・プロトコルでは、この問題を暗号技術等を応用することで解決しました。この仕組みを利用すれば、例えば送金人はJPYが発行される台帳上の資産を送り、受取人はUSDが発行される別の台帳上で資産を受け取ることができるようになります。そして、XRPレジャーはインターレジャー・プロトコルを統合することで、それらの別々の台帳上で管理される価値の交換を行うための媒介通貨としての機能を備えました。

リップルネット

ここまでリップル・プロトコルやインターレジャー・プロトコルといったリップルの国際送金技術の基盤となるプロトコルに焦点を当ててその仕組みを説明してきました。プロトコルとは、何らかのシステムを構築する際にコンピュータが互いに通信を行うための統一された通信規約のようなもので、それ自体が特定のシステムやサービスではありません。このプロトコルとシステムの関係は、HTTPのようなプロトコルを利用してフェイスブックやユーチューブのようなシステムが構築されていることを考えると分かり易いと思います。私たちがウェブブラウザでフェイスブックやユーチューブにアクセスできるのは、それらのシステムがHTTPという統一されたプロトコルを利用して構築されているからです。

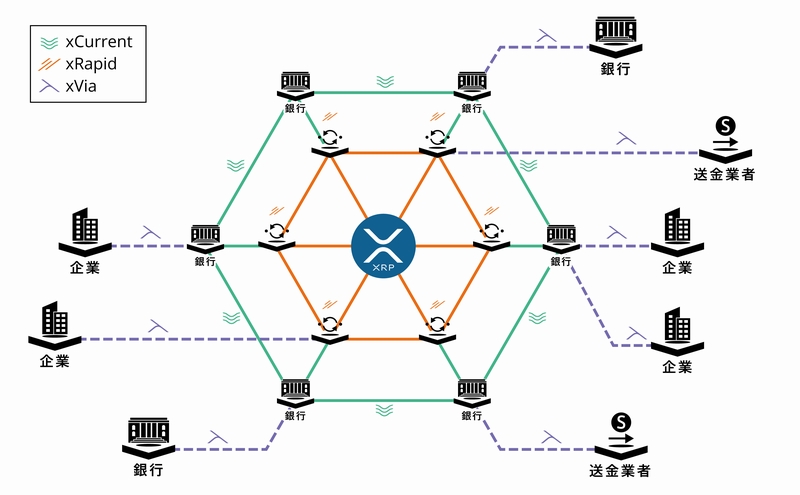

リップル社は現在、国際送金を行いたい金融機関向けにリップル・ソリューションと呼ばれる3つの製品を開発・販売しています。これは簡単に言うと、インターレジャー・プロトコルを利用して金融機関が送金人と受取人になれるシステムです。そして、それらの製品を導入するネットワークメンバー(銀行、決済プロバイダー)によって構築された分散型の国際送金ネットワークがリップルネット(RippleNet)です。

リップルネットの土台としての役割を果たすネットワークメンバーには、エックスカレント(xCurrent)とエックスラピッド(xRapid)という2種類の製品が提供されます。リップルネットは金融機関が送金人と受取人になれる仕組みだと説明しましたが、リップルネットのネットワークメンバーにはその他に国際送金の仲介者としての重要な役割があります。この仲介者は、リップルネットでは流動性プロバイダー(リクイディティ・プロバイダー)と呼ばれます。リップルネットのネットワークメンバーが仲介者となり、その仲介者同士が相互に接続されることで巨大な分散型の資金決済ネットワークが形成されます。

エックスカレントとエックスラピッドの違いはその仲介者の種類です。エックスカレントは銀行が送金の仲介者となるために銀行に提供される製品です。既存のコルレス銀行方式の国際送金市場において流動性プロバイダーの役割を果たす銀行は、エックスカレントを利用することでリップルネットの流動性プロバイダーになることが出来ます。この流動性を供給する銀行を「流動性供給行」と呼びます。そして、エックスカレントを利用する銀行は既存のコルレス関係を利用して自分自身が流動性プロバイダーになれるだけではなく、第三者の流動性プロバイダーを利用して送金を行うことも出来ます。

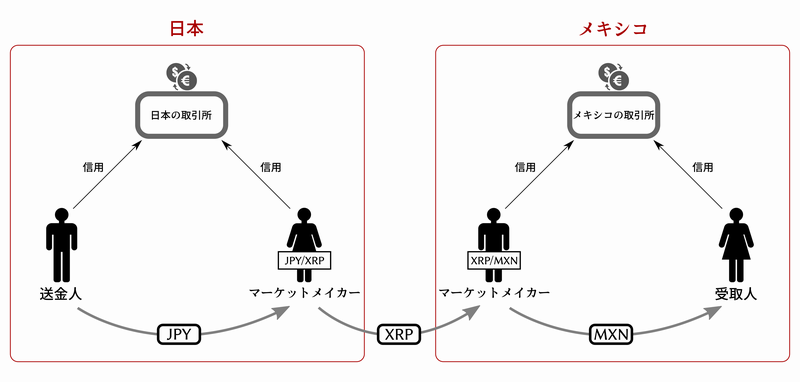

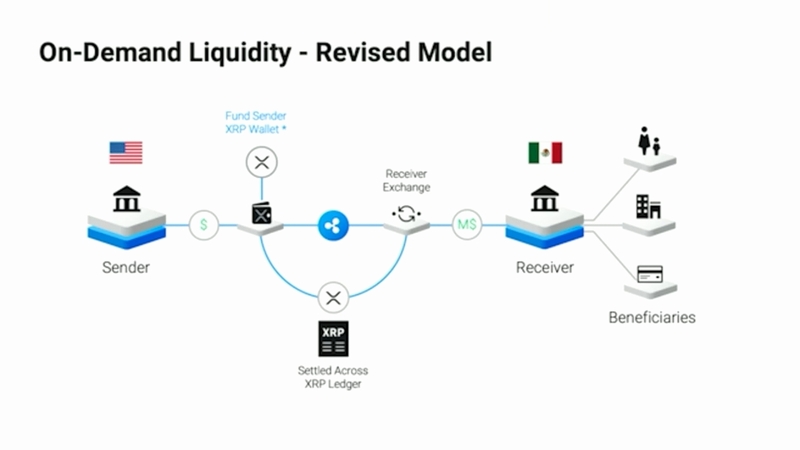

一方、エックスラピッドはXRPの取引を行うマーケットメイカーが仲介者となるために決済プロバイダーに提供される製品です。エックスラピッドはXRPを利用することで、あらゆる通貨ペアの国際送金に対応することができます。エックスラピッドがエックスカレントと異なるのは、エックスカレントの流動性供給行が事前に送金先の銀行口座に目的の通貨を保有していなければならないのに対し、エックスラピッドはXRPのマーケットメイカーを流動性プロバイダーとして利用することで送金先の通貨をオンデマンドで調達します。この仕組みを利用する目的は、流動性供給行のカウンターパーティリスクを回避することです。例えば2019年5月5日現在、ベネズエラで政情不安による通貨価値の著しい下落が起こっています。このように送金先の通貨がマイナー通貨であった場合、エックスカレントの流動性供給行はマイナー通貨を保有することにリスクがあります。特にベネズエラとトルコ間のようなマイナー通貨ペアの送金では、流動性供給行が価格変動が激しい両方の通貨を保持することは現実的ではありません。エックスラピッドはXRPを媒介通貨として送金先の通貨をオンデマンドで調達する仕組みであるため、銀行がこのようなカウンターパーティリスクを負う必要がありません。リップルネットでは、この2つの製品を利用するネットワークメンバー(銀行、決済プロバイダー)がインターレジャー・プロトコルによって相互に接続されることで、あらゆる国や地域に数秒で国際送金が行えるようになります。

リップルネットを介して国際送金を行いたいネットワークユーザーは、エックスビア(xVia)と呼ばれる製品を利用してリップルネットの国際送金機能にアクセスすることができます。この製品を利用するのは、送金を行うだけの大企業、中小企業、小規模銀行、決済プロバイダーです。これまで国際送金を行うこれらの機関は、様々な国と地域への送金に対応するために数百の異なる決済ネットワークに個別に接続してきました。リップルネットのネットワークユーザーは、エックスビアによって提供される単一の標準化されたインターフェースを利用して、あらゆる国と地域に送金することが可能になります。

マーケットメイカーの動機

マーケットメイカーとは、金融市場がスムーズに機能するように市場で特定の資産を大量に売買する流動性プロバイダーのことです。伝統的なインターバンク市場では、プライムブローカーと呼ばれる金融機関がヘッジファンドなどの機関投資家にプライムブローカー業務を提供することで市場に流動性が供給されています。リップルネットでも機関投資家などがXRPのマーケットメイカーの役割を果たします。マーケットメイカーは投資家の注文の約定を保証するために、常時指値で売り買い両方の注文を板に並べます。これをマーケットメイクと呼びます。これに対し、それらの注文を成行注文などで約定させる人をテイカーと呼びます。

リップルネットのマーケットメイカーはXRPのマーケットメイクを行うことにより利益を得ることが出来ます。なぜなら、エックスラピッドでは送金人がテイカーとしてスプレッド分の手数料を支払う仕組みだからです。例えば20億円を投資するマーケットメイカーがXRP/JPYのマーケットメイクを行う場合、最初に10億円分のXRPを購入し残りの10億円をJPYとして取引所に入金します。日本から海外への送金ではXRPが購入され、逆に海外から日本への送金ではJPYが購入されるため、マーケットメイカーはXRPとJPYの資産のバランスを保ちます。XRPのマーケットメイカーはXRPを購入した価格よりも若干高い値段で売り、それよりも安い値段でXRPを買い戻すことでXRPとJPYの両方の資産を増やすことが出来ます。このようにリップルネットでは送金人が支払う手数料が市場に流入する仕組みであるため、エックスラピッドの利用が活発になればなるほど機関投資家がXRPのマーケットメイクを行う動機が生まれることになります。XRPを媒介通貨として使わないエックスカレントを利用する流動性供給行にも同様の動機があります。

ここまでXRPを応用するリップルネットの基本的な仕組みを解説してきましたが、この仕組みこそがXRPの価値を生み出す一つのカラクリであるとも言えます。信用貨幣論ではお金は「負債を記録したデータ(借用証書)」であると定義されます。「お金=借用証書」とするライアン・フッガーによって考案されたリップル・プロトコルをその起源とするリップルネットは、信用貨幣論に基づく決済システムであると言えます。国定信用貨幣論においては「租税債務を負った国民は、政府が発行した借用証書である法定通貨を利用して税金を支払うことができる」というのが、内国為替取引で媒介通貨として振る舞う法定通貨の価値の裏付けと定義されます。ここで説明したように、リップルネットで媒介通貨として利用されるXRPの価値の裏付けは、クロスボーダー決済における流動性であると言うことができるのではないでしょうか。

採用企業のメリット

リップル社は2019年10月にリップル・ソリューション3製品(エックスカレント、エックスラピッド、エックスビア)を共通プラットフォームに統合しました。これに伴い、エックスカレント、エックスラピッド、エックスビアという製品名は廃止され、リップルネットという名称に統一されました。これに伴い、従来エックスラピッドと呼ばれていたものは『オンデマンド・リクイディティ』(ODL)と呼ばれるようになりました。プラットフォームが統合されたことにより、流動性プロバイダーとして銀行を使う従来型の流動性スキームを利用する場合も、XRPを使うODLを利用する場合も、送金メッセージング部分などに共通の仕組みを利用することが出来るようになりました。これにより、従来型の流動性スキームでリップルネットを利用し始めた金融機関も、将来的にODLへの切り替えをシームレスに行うことが出来ます。

そして、2020年10月に同社はODLを採用する送金企業に対してXRPの貸し出しを行う『ライン・オブ・クレジット』(Line of Credit)をリリースしました。このライン・オブ・クレジットでは、リップル社がODLを利用する送金企業に対して事業規模に応じた与信枠を設定することで、送金企業が送金に利用するXRPの調達を後払いで行うことが可能になります。従来のODLでは送金企業は仕向国の取引所に事前に自己資金をプールしておく必要がありましたが、ライン・オブ・クレジットを統合したODLでは仕向国の取引所でXRPを購入する代わりにリップル社からXRPが貸し出されるため、送金企業は送金のための自己資金を取引所にプールしておく必要が無くなりました。この仕組みはコルレス銀行のオーバードラフト(貸越)に似ていますが、一般的な銀行からの融資は審査が厳しく金利が高いのに対し、ライン・オブ・クレジットでは財務諸表や預金残高などの提出といった簡単な書類審査により、年率4%からの低利率で支払いが行えるXRPの購入のための与信枠の設定が行われます。リップル社の説明によれば、ライン・オブ・クレジットはXRPの購入資金を調達するための支払い方法として扱われ、税務上のXRPのリースまたはローンには該当しません。ライン・オブ・クレジットを利用しない従来のODLでは、送金企業は仕向国となる各国の取引所に自己資金をプールする必要があったため事業を拡大するためには一定の資金を要しましたが、改訂されたODLを利用することで送金企業は世界各国にすみやかに事業を拡大させることが可能になりました。また、ライン・オブ・クレジットのリリースに先立って、リップル社はXRPの流動性を健全に保つためにセカンダリー市場でXRPを購入する方針を発表しました。リップル社の発表によれば、2020年10月時点でODLを用いた送金はリップルネットを利用した取引の20%を占め、累計取引高は20億ドルを超えているため、セカンダリー市場でのXRPの購入は貸し出しによるXRPの供給を維持するための方策と考えられます。

ODLを採用するメリットは金融機関だけに留まりません。複数の国と地域に拠点を構えるグローバル企業がODLを採用すれば、これまでよりも柔軟な資金管理が可能になるでしょう。例えば、これまでは本社に余剰資金があっても国際送金の非効率性により、本社から他拠点への資金の融通を行わずに銀行から借り入れを行っていたケースも多いはずです。企業がODLを採用すれば、通貨種別の異なる拠点間での資金決済がスムーズに行えるようになるため、拠点間で資金を融通することで従来よりも資金効率を高めることが出来るでしょう。現在のところODLの応用範囲と可能性は未知数です。複数の国際的な金融機関がリップルネットの貿易金融への応用のための取り組みを行っていますが、ジェトロによれば2018年の世界貿易額は推計で年間19兆243億ドルに達しています。そのため、この分野でODLを利用するためにはXRPの流動性向上が不可欠です。2020年にリップル社から発表されたライン・オブ・クレジットは、金融機関にODLの利用を推進させる起爆剤であるとともに、XRPの流動性向上のための戦略の一つであると考えられます。

>>XRPの価格をチェック