Contents

支払いと決済の違い

リップル社が主導するリップルネットは、クロスボーダー決済を実現するためのインターレジャー・プロトコルを応用した分散型の資金決済ネットワークです。クロスボーダー決済とは「国境を超えた決済」という意味です。ここまで国際送金とクロスボーダー決済をあまり区別せずに同じように扱ってきましたが、じつは『送金』と『決済』というのは厳密には異なる概念です。ですから、国際送金が出来るからといってクロスボーダー決済を実現できているかというと、じつはそういう訳ではありません。例えば、個人がペイパル(PayPal)やアリペイ(Alipay)などのサービスを利用して瞬時に国際送金ができたとしても、国境を超えた決済(クロスボーダー決済)は行われていないのです。これは、それらのサービスが決済レイヤーでは銀行などの金融機関から提供される別のサービスを利用してクロスボーダー決済を実現しているからです。ここでは『決済』というものの概念を理解することで、これからリップルネットがどのような現実の問題を解決し、私たちの生活を便利にするのかについて考えてみようと思います。

皆さんは『支払い』と『決済』という言葉を普段から使い分けているでしょうか。一般的に『決済』という言葉の意味を理解して使っている人は、じつは少ないのではないでしょうか。実際、インターネット上でリップルネットによるクロスボーダー決済の話をしていると「クレジットカードや電子マネーがあるからリップルはいらない」と言っている人が多いことに驚かされます。これは決済というものの概念を理解していないことから生じる誤解です。そこで、ここでは最初に決済とはどういうものなのかを簡単に説明してみようと思います。

決済システムにおける決済の実行プロセスは、ペイメント(支払い)、クリアリング(清算)、セトルメント(決済)の3つのプロセスに分類されます。この支払いから決済までの一連のプロセスは、ペイメント→クリアリング→セトルメントの順番で行われます。ここでは説明を分かり易くするために、セトルメント、ペイメント、クリアリングの順番にその意味を説明します。

- セトルメント(決済)

セトルメントはお金(現金、預金残高)を実際に移動することです。例えば、お店で現金の支払いをするとお店にお金が移動します。これがセトルメント(決済)です。実際には銀行の預金残高も法定通貨として扱われるので、預金残高の移動も法律上は決済に該当します。 - ペイメント(支払い・取引)

ペイメントとは、お金(現金、預金残高)の移動が伴わない支払いのことです。例えば、お店でツケ払いをすると実際にはお金のやり取りをすることなく支払いが完了します。この身近な例は、クレジットカードや電子マネーでの支払いです。クレジットカードや電子マネーで支払いを受けたお店は、決済日までお金を受け取ることができません。これがペイメント(支払い、取引)です。 - クリアリング(清算)

AさんとBさんがお互いにツケ払い(ペイメント)を繰り返した場合、月末などのタイミングで決済(セトルメント)をする必要があります。決済のために帳簿上でお互いの支払い履歴から、実際に支払う差額を計算するプロセスをクリアリング(清算)と呼びます。

国内の銀行間決済

それでは国境を超えた決済である『クロスボーダー決済』の問題点を理解するために、次に国内の銀行間決済がどのように行われているかを見てみましょう。日本国内での銀行間決済は、全国銀行協会(全銀協)傘下の全国銀行資金決済ネットワークが運営する『全銀システム』と日本銀行が運営する『日銀ネット』という2つのシステムが連携することで行われています。

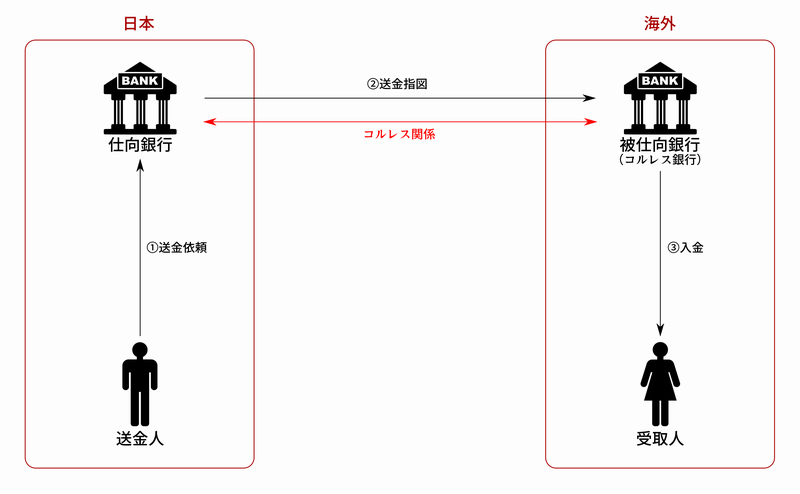

銀行を介した送金で、送金人から送金や振込の依頼を受け資金を送付する銀行を仕向銀行、資金を受け取る銀行を被仕向銀行と呼びます。

- ペイメント

この銀行間決済の一連の処理の中で、仕向銀行が支払人から受取人への資金振込を依頼する振込指図を被仕向銀行宛てに送付して、被仕向銀行がそれを受け取るプロセスがペイメントに該当します。この仕向銀行と被仕向銀行間のやり取りは全銀システムを介して行われます。 - クリアリング

全銀システムでは複数の仕向銀行から送付される多くの振込指図を集めて1日の業務終了後に集計し、最終的に受け取る(または支払う)べき差額を算出するクリアリングのプロセスが実施されます。 - セトルメント

全銀システムのクリアリングで算出された差額について、各銀行が日本銀行に開設している当座預金口座間で資金振替を行うことによりセトルメントが行われます。このセトルメントのプロセスは日銀ネットにより実施されます。

ここで重要なことは、国内の銀行間の資金決済が中央銀行を介して行われていることです。

国際送金とコルレス銀行

コルレス銀行は、外国に送金する際にその通貨の中継地点となる銀行です。銀行間の内国為替取引の場合には、銀行間の決済は両行が自国中央銀行に開設している当座預金勘定でそれぞれの銀行間の資金決済を行いますが、外国為替(国際間の取引)では日本銀行のような中央銀行がありません。そのため、銀行は海外の銀行との間で口座(コルレス口座)を開設しあい、その口座で資金を振り替えることによって決済を行います。コルレス銀行が最終の支払相手ではない場合、他行への口座の振替えは中央銀行を通じて決済が行われます。

ここで為替(かわせ)という言葉を使いましたが、為替とは為替手形、小切手、郵便為替、銀行振込など、現金以外の方法によって金銭を決済する方法の総称です。為替には内国為替と外国為替があり、証券決済に対してこれらは資金決済に分類されます。内国為替とは国内の債権債務の決済や送金(資金移動)のことで、私たちが普段利用するものには振込や口座振替があります。外国為替は国際間の債権債務の決済や送金(資金移動)および決済に伴う通貨の両替のことを言います。

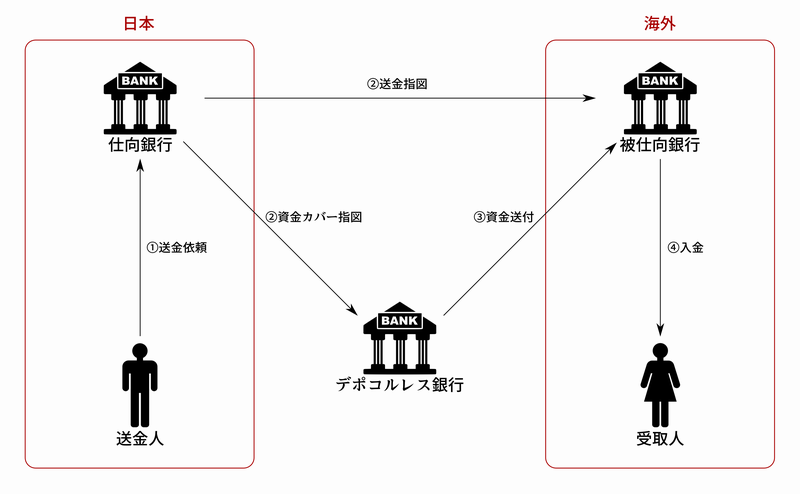

仕向銀行と被仕向銀行にコルレス契約がない場合には、原則的に共通のコルレス契約がある他の銀行を介して取引を行うことになります。それらのコルレス銀行の中でも為替取引のための決済勘定(預金勘定)を置いている銀行をデポコルレス銀行と呼びます。デポコルレス銀行を利用する場合には、デポコルレス銀行内の仕向銀行口座と被仕向銀行口座の資金振替をすることで資金の決済を行います。

マイナー通貨ペアの問題

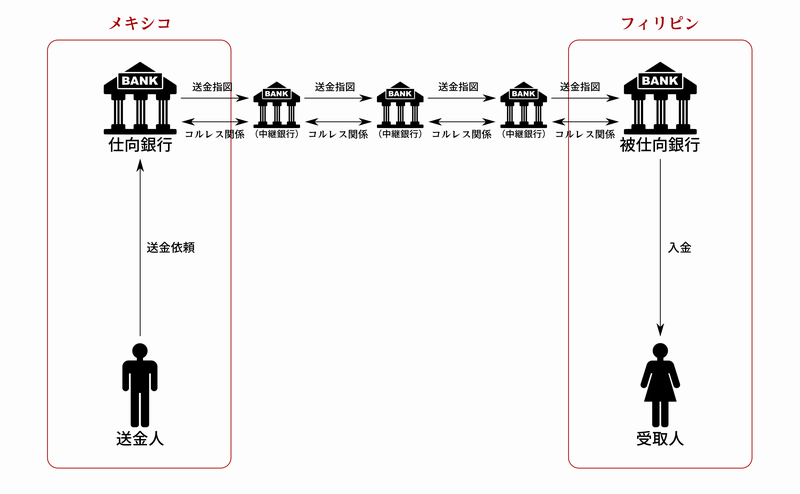

ここまでの説明でコルレス銀行を利用した既存の国際送金の仕組みが理解できたと思います。しかし、現実にはコルレス銀行方式の国際送金で、前述したようなスムーズな送金ができるのは日本円や米ドルのようなメジャーな通貨間の取引に限られます。例えばメキシコとフィリピン間のようなマイナー通貨ペアの国際送金では、複数の中継銀行(デポコルレス銀行)を経由してバケツリレーのように送金が行われます。そのため、着金までに数日を要するだけでなく、中継銀行を経由するたびに両替のスプレッドと送金手数料が上乗せされ、利用者は高い手数料を支払うことになります。

また、この仕組みを実現するためにSWIFT加盟行のうち約7000行が合計130万件のコルレス関係を持ち、流動性プロバイダーである銀行はグローバルな流動性を確保するために約5兆ドルをノストロ口座に死蔵していると言われています。そして、コルレス銀行を利用した既存の仕組みでは送金がたびたび失敗し、利用者が最終的な損失を被っています。グローバル決済における失敗率は4%に達するとも言われています。

楽天銀行の海外送金、送金手数料が2千円で安いと思ったので初めて100万円分を送金したら、送金に失敗してたのに約10日も放置され、しかも元本保証されず、現地への往復航空券が買える程の額が減額されて返金された。もう利用しない。

— バラ色中国 藤井&中国嫁 (@barairo_cn) 2018年4月12日

一方で、コルレス銀行を利用する銀行間決済の方式には、中央銀行などの特定の機関を介さずに様々な通貨ペアのクロスボーダー決済に対応できるという大きなメリットもあります。

決済リスクを防ぐCLS決済

コルレス銀行方式の外為取引では、通貨の最終的な受渡しは決済日に通貨発行国で行われるため時差の分だけ受渡しにタイムラグが生じます。そのため、相手方の銀行が破綻する等により通貨の引渡しは終えているのに交換する通貨を受け取れないという時差から生じる決済リスクがあります。この決済リスクは、1974年に西ドイツのヘルシュタット銀行が破綻した際に顕在化したことからヘルシュタットリスクと呼ばれるようになりました。

例えば、日本の銀行がアメリカの銀行に日本円を支払い、その対価としてアメリカの銀行から米ドルを受け取る外為取引を行う場合、次のような2つのステップで資金決済が行われることになります。

- 日本の銀行が日本にあるアメリカの銀行の預金口座に日本円を振り込む

- アメリカの銀行がアメリカにある日本の銀行の預金口座に米ドルを振り込む

この2つの資金決済はそれぞれの国の決済システムによって行われるため、アメリカの銀行は決済日当日の日本時間14時半に日本円を日本で受け取り、日本の銀行は日本時間の翌日夕刻に米ドルをアメリカで受け取ることになります。このように資金の支払いと受け取りにタイムラグが生じるため、日本の銀行がアメリカの銀行に日本円を支払った後にアメリカの銀行が破綻すると、日本の銀行は米ドルを受け取ることが出来ないため大きな損失を被ることになります。

このような外為決済リスクを回避するために、2002年に世界の主要民間銀行の出資によってニューヨークにCLS銀行が設立され、世界的に多通貨を同時に決済するためのCLS決済という仕組みが作られました。CLSとは多通貨同時決済を意味する「Continuous Linked Settlement」の略で、CLS銀行は外為決済において中央銀行のような役割を果たす各国中央銀行に口座を持つCLS決済のための銀行です。CLS銀行では、売渡通貨と買入通貨の決済を同時に行うPVP(Payment versus Payment)と呼ばれる仕組みによって外為決済を行うことでヘルシュタットリスクを防止しています。CLS決済は2019年3月時点で18通貨に対応しています。

【CLS決済に対応する通貨】

| オーストラリア・ドル | カナダ・ドル | ユーロ |

| 日本円 | スイス・フラン | イギリス・ポンド |

| アメリカ・ドル | シンガポール・ドル | スウェーデン・クローナ |

| ノルウェー・クローネ | デンマーク・クローネ | 香港ドル |

| 韓国ウォン | ニュージーランド・ドル | 南アフリカ・ランド |

| メキシコ・ペソ | イスラエル・シェケル | ハンガリー・フォリント |

2008年のリーマン・ショックを背景に起きた世界金融危機では、世界の外国為替市場における決済が一時的に出来なくなるような危機的な状況が発生しましたが、PVP決済を提供するCLS銀行がその危機の拡大を防止するうえで非常に重要な役割を果たしました。これにより、国際機関や中央銀行などからのCLSに対する評価が高まりました。そして、BIS規制を行うバーゼル銀行監督委員会は、2013年2月に『外為取引の決済に関連するリスクを管理するための監督上の指針』を公表しました。この指針の中でバーゼル銀行監督委員会は、外為取引における元本リスク(元本取りはぐれリスク)の削減を目的としてPVP決済の利用を促しました。この時点でPVP決済方式を採用したクロスボーダーの多通貨同時決済システムはCLS以外に存在していなかったことから、これは事実上、世界の金融機関に対してCLS銀行の利用を義務付ける内容の指針となりました。

コルレス銀行方式は個々の銀行が外為取引の決済の必要性に応じて相手国の銀行との間で任意に構築できる相対の個別決済システムのため、比較的容易にシステム構築ができるというメリットがありました。CLS決済ではPVPという仕組みでヘルシュタットリスクを防ぐことができる一方で、この仕組みを実現するためにはCLS銀行が取り扱う各国の通貨全ての国内決済システムが共通の時間帯に稼働していなければいけないことや、このシステムに参加する各国の金融機関がCLSという特定の決済専門機関を利用しなければいけないといった厳しい条件をクリアしなければなりません。そのため、CLS決済で世界各国の通貨に対応するのはコルレス銀行方式ほど容易ではありません。更にCLSのPVP決済は、あらかじめ定められた特定の時間帯に各国の国内決済システムを通じて売渡通貨と買入通貨の決済を同時に行う仕組みであるため、即時クロスボーダー決済に対応することが出来ません。

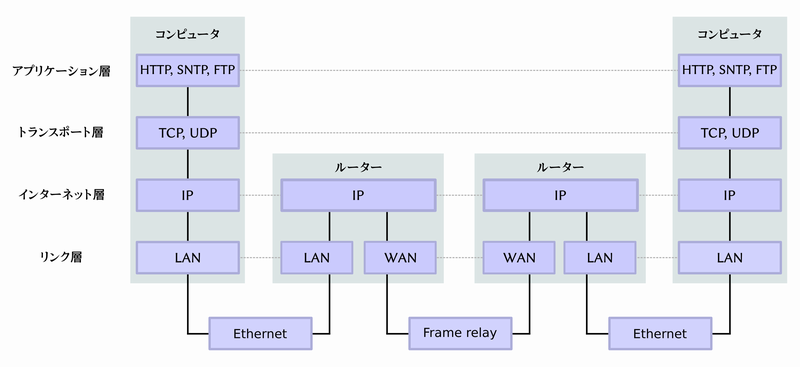

問題を解決するリップルネット

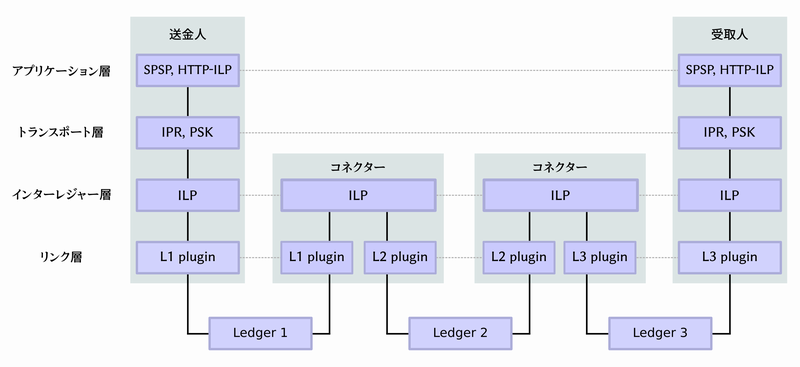

リップル社が主導するリップルネットでは、インターレジャー・プロトコルを利用することでヘルシュタットリスクを回避するとともに即時クロスボーダー決済を実現しています。既に述べたように、インターレジャー・プロトコルはインターネットで情報通信を可能にしているインターネット・プロトコルをモデルに作られました。インターネットではインターネット・サービス・プロバイダー(ISP)が運用するルーターと呼ばれる機器が目的地まで情報を中継することで通信を実現していますが、インターレジャー・プロトコルは流動性プロバイダーが運用するコネクターが異なる台帳間の価値の移動を仲介することで送金を実現します。例えば3つの銀行のJPY台帳とUSD台帳とMXN台帳をインターレジャー・プロトコルで接続すれば、USDを媒介通貨として日本からメキシコへの国際送金が実現できます。

このように様々な資産の価値が記録されている台帳をインターレジャー・プロトコルを利用して相互接続することで、あらゆる通貨や物の価値を移動することが可能になります。インターネットに中央が存在しないようにリップルネットにはCLSのような特定の決済専門機関は存在せず、日銀ネットのような各国の資金決済システムにも依存しません。リップルネットではネットワークメンバーの銀行や決済プロバイダーが価値の移動を中継するルーターの役割をすることで、あらゆる通貨ペアの即時クロスボーダー決済を実現しています。リップルネットでは国境を跨いだ決済が瞬時に行われるため、ヘルシュタットリスクのような決済リスクを防ぐことができます。

貿易金融とリップルネット

リップルについて調べていると、よく「トレードファイナンス」という言葉が出てきます。トレードファイナンスとは貿易金融のことです。英語で「リップル」と「トレードファイナンス」というキーワードで検索すると、たくさんのニュースが出てくることが分かります。その歴史は比較的長く、ニュースを追って行くと2015年まで遡ることができます。この原稿の執筆時点で最も近いものでは、2019年1月にエックスラピッドの採用を発表したイギリスのユーロエクシム銀行からリップルネットを貿易金融に応用するためのテストを実施していることが発表されています。

- Banks develop blockchain platform for trade finance

「銀行が貿易金融のためのブロックチェーン・プラットフォームを構築」 - How Standard Chartered is Using Ripple to Rethink Trade Finance

「スタンダード・チャータード銀行は、貿易金融を見直すためにどのようにRippleを利用しているのか」 - Ripple and Euro Exim to trial new blockchain-based trade finance capability for xCurrent

「リップル社とユーロエクシム銀行がxCurrentのための新しいブロックチェーンベースの貿易金融機能のテストを実施」

では、なぜリップルネットの貿易金融への応用が期待されているのでしょうか? そこで貿易金融と銀行間決済の問題について調べてみました。

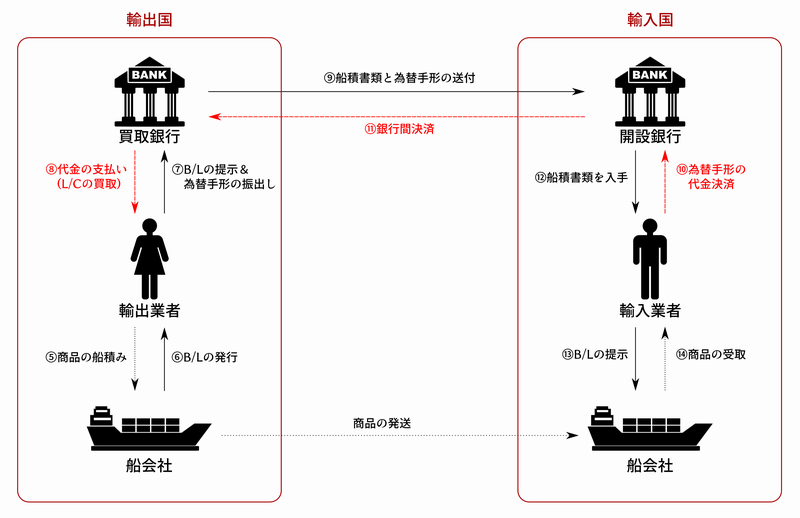

貿易金融では輸入業者と輸出業者の間の支払いは、銀行が発行する信用状(L/C)を用いて行われます。輸入業者の商品の受け取りと輸出業者の代金の受け取りに大きなタイムラグが生じるため、それぞれがリスクを回避するためにこのような仕組みが使われています。そこで、輸入業者側の銀行によるL/Cの発行から輸出業者への通知までの流れを図にしてみました。

L/Cの発行から通知までの流れは次のようになります。

- 輸入業者と輸出業者が売買契約を行う

- 輸入業者が開設銀行にL/Cの発行を依頼する

- 開設銀行がL/Cを発行し輸出業者側の通知銀行に送付する

- 通知銀行から輸出業者に通知される

このL/C取引では輸入業者を申請者(Applicant)、輸出業者を受益者(Beneficiary)と呼びます。L/Cには輸出業者が契約通りに商品を船積みしたことを証明すれば代金が支払われるという条件が記されています。これにより、輸出業者は商品の発送後すぐに銀行から代金の支払いをしてもらうことができます。

次に輸出業者の商品の発送から輸入業者の商品受け取りまでの流れを見てみます。(※先ほどの絵とは左右が反転して輸出業者が左側なので注意。)

- L/Cの通知を受けた輸出業者が商品を船積みする

- 船会社から輸出業者に船荷証券(B/L)が発行される

- B/Lを含む船積書類を買取銀行に提示し為替手形を振り出す

- 銀行はL/Cに記載された契約条件を満たしていることを確認して代金を支払う

- B/Lを含む船積書類と為替手形が開設銀行に送付される

- 輸入業者が為替手形に対して支払いを行う

- (開設銀行と買取銀行の間で銀行間決済が行われる)

- 支払が完了すると輸入業者は開設銀行からB/Lを含む船積書類を受け取れる

- 輸入業者は船会社にB/Lを提示する

- 船会社から輸入業者に商品が受け渡される

このようにL/Cを利用した支払いでは、輸出国と輸入国の間で書類が物理的に行き来する関係上、決済が完了するまでに時間がかかります。アマゾンで買い物をして決済が自動で完了する時代に、貿易金融の世界ではこのような煩雑な手続きを手動で行っているのが現状です。もしもアマゾンで買い物をした後にわざわざ銀行の窓口やウェブで支払いの手続きをしなければならなかったらと考えれば、当事者にとってこれがどれほど面倒な作業か想像できると思います。

さらに悪いことに、輸出業者が商品を船積みして船荷証券(B/L)を受け取ったにも関わらず銀行に信用状(L/C)の買取を拒否されることがあります。このような事故はL/Cが発行された国の経済が不安定な場合などに発生するため、マイナー通貨ペアでの決済時に起こりやすいと言えます。事故が起きた場合には、代金が受け取れない輸出業者は貿易保険を利用することになります。こうした決済リスクの問題を解消するためには、マイナー通貨ペアの銀行間決済をリアルタイム化する必要があります。まさに即時クロスボーダー決済を実現するリップルネットのようなソリューションが求められているわけです。

ここで取り上げた貿易金融の例はリップルネットが解決する問題の一つに過ぎません。現実世界では様々な支払いサービスの裏で銀行間決済が行われています。その銀行間決済の問題を解決することで、より良い支払いサービスの提供を可能にするのがリップルネットなのではないでしょうか。

金融包摂と規制のジレンマ

『Rippleの仕組み』では、XRPを媒介通貨として利用することで国際送金の際に行われる両替の通貨ペア数を劇的に減らし、さらにカウンターパーティリスクを排除できることを説明しました。一方で、既存の国際送金システムでは特定の金融機関により発行されるUSDを媒介通貨として利用しており、カウンターパーティリスクが顕在化しない平常時においては従来の国際送金モデルでも問題がないとする意見もあります。しかしながら、実際には世界各国の金融機関は従来のUSDを基軸とする国際送金システムにおいて切迫した問題に直面しています。

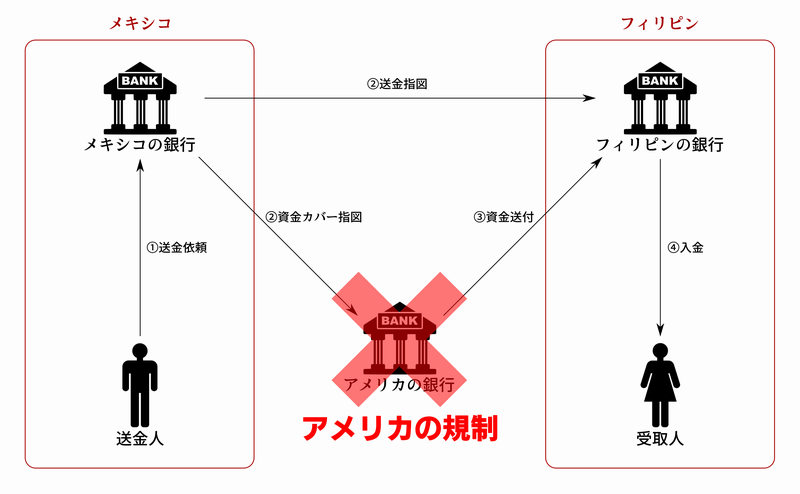

その問題を理解するために、ここではメキシコからフィリピンに国際送金を行うケースを例に考えてみようと思います。メキシコからフィリピンへの送金でも多くの場合、USDが媒介通貨として利用されます。既に述べたとおり、仕向銀行と被仕向銀行にコルレス契約がない場合には共通のコルレス契約があるデポコルレス銀行内の口座間で資金の振替が行われます。つまり、メキシコとフィリピンの銀行はバンクオブアメリカやシティバンクのようなアメリカの大手銀行にコルレス口座を開設し、その口座間で資金の振替を行います。しかし、ここで大きな問題が発生します。メキシコの銀行とフィリピンの銀行がデポコルレス銀行として利用するこれらの銀行はアメリカに本拠地を置いている金融機関であるため、アメリカの銀行はこのメキシコからフィリピンへの送金がアメリカの法令に照らし合わせて正当なものであるかどうかを判断するためのコンプライアンス・スクリーニングを行う必要があります。もし仮にシティバンクやバンクオブアメリカが十分なコンプライアンス・スクリーニングを行わずに送金を承認してしまった場合、これらの銀行はアメリカの規制当局から多額の罰金の支払いを命じられる可能性があります。そのため、アメリカの銀行はアメリカ国外で行われている国際送金の正当性を確認するために膨大な時間と人件費を費やしています。費用対効果を鑑みれば、これはアメリカの銀行にとっては採算の取れないビジネスを行っていることになります。

ここではメキシコとフィリピンをモデルに説明しましたが、特にハイリスクな国や地域において既に一部のグローバル銀行が現地の銀行に対してコルレス銀行サービスの提供を止め始めています。その結果、現地の中小企業が銀行から提供される貿易金融サービスを利用しずらくなり、ビジネスに深刻な影響が及んでいます。このような一連の銀行によるリスク回避の動きは、金融業界では『デ・リスキング』と呼ばれており、世界的な金融包摂の流れに逆行する『金融排除』として問題視されています。これは金融包摂のための世界的な取り組みが、必ずしも金融機関の利害とは一致しないことから起こる問題です。リップルネットのXRPを媒介通貨として利用する新しい国際送金モデルは、このような金融包摂と規制のジレンマを解消するソリューションとなることが期待されています。

>>XRPの価格をチェック