Contents

取引、清算、決済

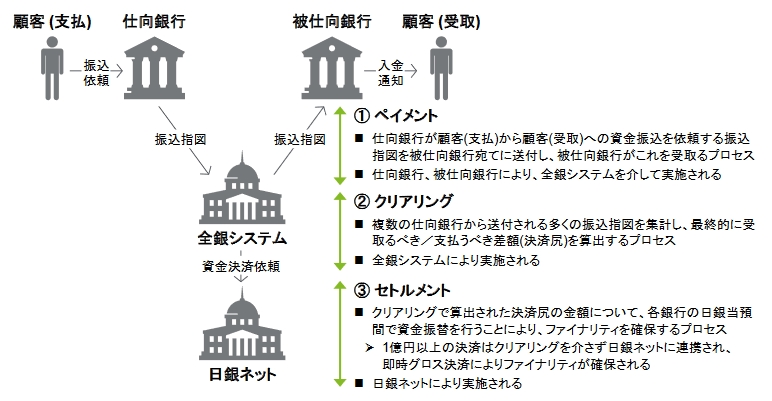

決済システムにおける決済の実行プロセスは、ペイメント(支払い・取引)、クリアリング(清算)、セトルメント(決済)の3つに分類されます。この一連のプロセスは、ペイメント=>クリアリング=>セトルメントの順番で行われます。

セトルメント(決済)

お金(現金、預金残高)を実際に移動すること。例えばお店で現金の支払いをすると、お店にお金が移動します。これがセトルメント(決済)です。

ペイメント(支払い・取引)

ペイメントとは、お金(現金、預金残高)の移動が伴わない支払いのことです。例えばお店でツケ払いをすると、実際にはお金のやり取りをすることなく支払いが完了します。この一つの例がクレジットカードです。クレジットカードで支払いを受けたお店は、決済日までお金を受け取ることができません。

クリアリング(清算)

AさんとBさんが互いにツケ払い(ペイメント)を繰り返した場合、月末などのタイミングで決済(セトルメント)をする必要があります。決済のために帳簿上でお互いの支払い履歴から、実際に支払う差額を計算するプロセスをクリアリング(清算)と呼びます。

決済の原理について更に深く知りたい方は、以下の日本銀行による解説が丁寧で詳しいです。

国内の送金

中央銀行を利用する決済

銀行間の決済では、支払いを行う当事者同士があらかじめ中央銀行にお金を預けておいて、中央銀行のシステム上でペイメント=>クリアリング=>セトルメントのプロセスが実行されます。

図1.決済システムのスキーム概要 出典:deloitte.com

仕向銀行・被仕向銀行

上の図で、仕向銀行(しむけぎんこう)と被仕向銀行(ひしむけぎんこう)という言葉が出てきます。銀行を介した送金で、顧客(送金人)から送金や振込の依頼を受け資金を送付する銀行を仕向銀行、資金を受け取る銀行を被仕向銀行と呼びます。

国際送金

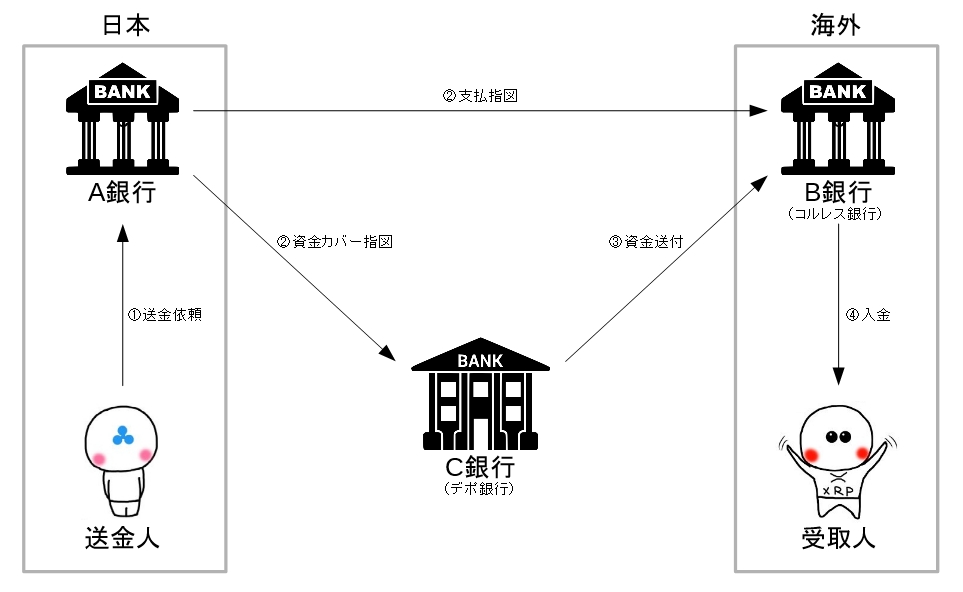

コルレス銀行

コルレス銀行は、外国に送金する際にその通貨の中継地点となる銀行です。銀行間の内国為替取引の場合には、銀行間の決済は両行が自国中央銀行に開設している当座預金勘定でそれぞれの銀行間の資金決済を行いますが、外国為替(国際間の取引)では日本銀行のような中央銀行がありません。そのため、銀行は海外の銀行との間で口座(コルレス口座)を開設しあい、その口座で資金を振り替えることによって決済を行います。コルレス銀行が最終の支払相手ではない場合、他行への口座の振替えは中央銀行を通じて決済が行われます。

A銀行とB銀行にコルレス契約がない場合、原則的に共通のコルレス契約がある他の銀行を介して取引を行うことになります。それらのコルレス銀行の中でも為替取引のための決済勘定を置いている銀行をデポコルレス銀行(デポ銀行)と呼びます。上の図でC銀行がA銀行とB銀行のデポ銀行の場合、C銀行内のA銀行口座とB銀行口座の資金振替をすることで資金の決済を行います。SWIFT加盟行のうち7,000行が合計130万件のコルレス関係をもっています。

為替

ここで為替(かわせ)という言葉が出てきました。為替は、為替手形や小切手、郵便為替、銀行振込など、現金以外の方法によって、金銭を決済する方法の総称です。為替には内国為替と外国為替があり、証券決済に対してこの2つは資金決済に分類されます。

内国為替とは、国内の債権債務の決済や送金(資金移動)のことで、私たちが普段利用するものには振込や口座振替があります。

外国為替とは、国際間の債権債務の決済や送金(資金移動)および決済に伴う通貨の両替のことを言います。

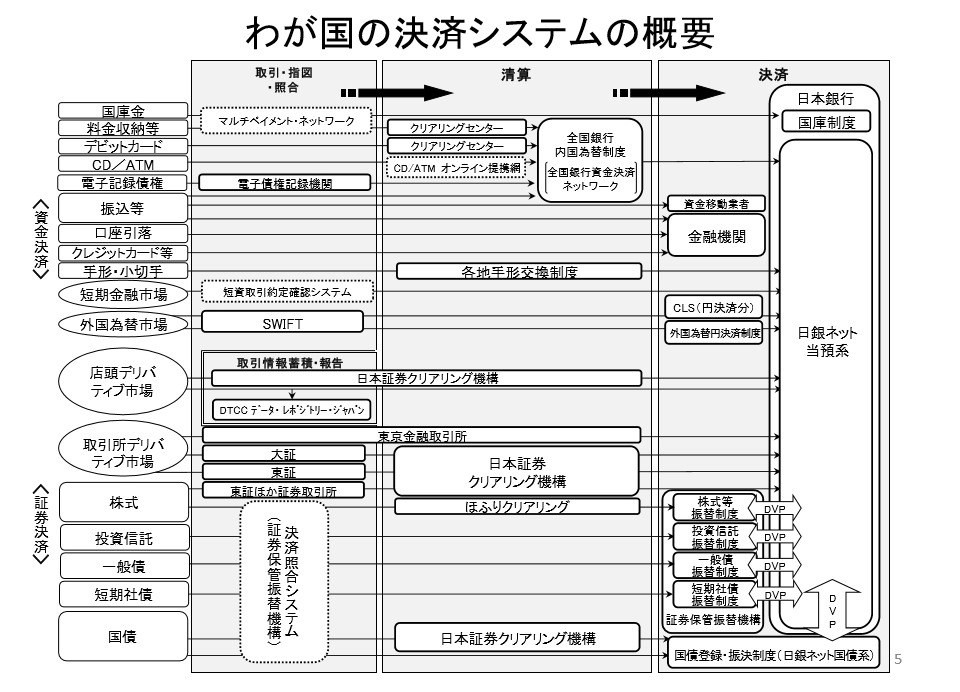

日本の決済システム

日本の決済システムは、おおまかに資金決済(国内送金、国際送金)と証券決済に分かれています。国際送金においては、SWIFTがペイメント(支払い・取引)に利用され、セトルメント(決済)には CLS や外国為替円決済制度が利用されます。

図3.わが国の決済システムの概要 出典:金融庁

CLS銀行

CLS銀行は、外国為替決済において中央銀行のような役割を果たす、各国中央銀行に口座を持つCLS決済のための銀行です。CLSは、Continuous Linked Settlement(多通貨同時決済)の略です。CLS銀行は、2002年に世界の有力銀行によってニューヨークに設立され、2016年時点で18通貨(オーストラリア・ドル、カナダ・ドル、ユーロ、日本円、スイス・フラン、イギリス・ポンド、アメリカ・ドル、シンガポール・ドル、スウェーデン・クローナ、ノルウェー・クローネ、デンマーク・クローネ、香港ドル、韓国ウォン、ニュージーランド・ドル、南アフリカ・ランド、メキシコ・ペソ、イスラエル・シェケル、ハンガリー・フォリント)に対応します。

外国為替取引では、通貨の最終的な受渡しは決済日に通貨発行国で行われるため時差の分だけ受渡しにタイムラグが生じ、相手方の銀行が破綻する等により、通貨の引渡しは終えているのに交換する通貨を受け取れないという時差から生じる決済リスクがあります。このリスクは、1974年にヘルシュタット銀行(西ドイツ)が破綻(はたん)した際に顕在化したことからヘルシュタットリスクと呼ばれます。このリスクを回避するために、世界的に多通貨を同時に決済するためのCLS決済という仕組みが作られました。

現在、世界中の外国為替取引の過半がCLS銀行で決済されています。

外為ブローカー

外為ブローカー(外国為替ブローカー)は銀行間外国為替取引市場(インターバンク)の仲介取引業者のことで、銀行が外国為替を取引する際には直接銀行同士が取引するのではなく、間に外為ブローカーが介在して外国為替市場で外国為替の取引が行われます。外為ブローカーは、売り手と買い手を取り次いで取引を成立させることで手数料を得ます。

外国為替ブローカーは、「外為ブローカー」とも呼ばれ、インターバンク市場で外国為替取引の仲介を行う業者をいいます。これは、インターバンク市場で為替取引の仲介をするのが主な仕事であり、自らはポジションを持ちませんが、非常に重要な役割を果たしています。具体的には、銀行間の直取引はしたくないけれど、インターバンク市場に参加したい金融機関にとって非常に便利であり、また為替ディーラーにとっては情報収集の面でも大きな役割を果たしています。ちなみに、よくテレビや新聞などで出てくる為替取引の映像や写真は、外国為替ブローカーのブローキングルームが多いです。

出典:iFinance

小口決済と大口決済

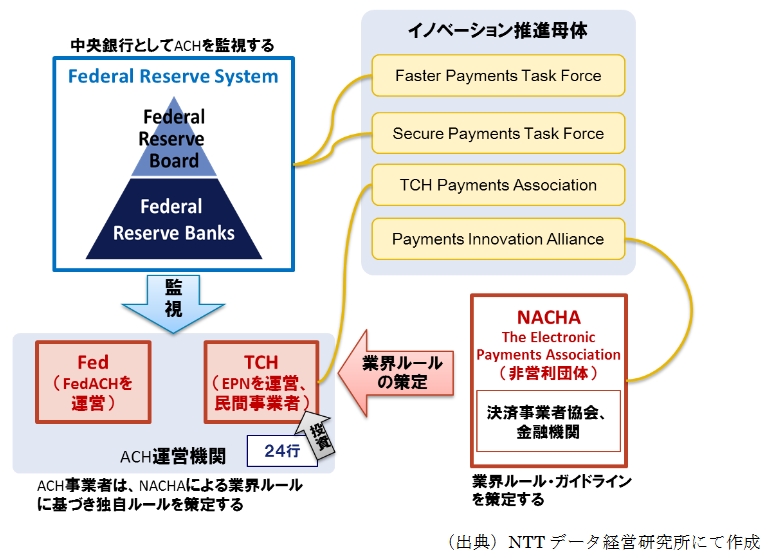

ACH

ACH(Automated Cleaning House)は FRB(Federal Reserve Banks)と民間企業の TCH(The Clearing House)によって運営される米国の小口決済ネットワークです。米国における給与振込や、年金、公共料金の支払い、アマゾン等のオンラインショッピング決済や Paypal の決済、銀行から証券口座への送金などで広く利用されており、小切手に替わる小口決済の主要手段となっています。FRS(Federal Reserve System)が監督を行い、ACH の業界団体である NACHA が策定する業界ルールに基づき Fed と TCH が自社独自の内規を策定し、参加者との合意の基にサービスを提供しています。

>>XRPの価格をチェック